【3922】PR TIMES の2023年2月期1Qの決算について分析致します

.

事業内容

まずは PR TIMES の事業内容を簡単に紹介致します

.

● プレスリリースに特化したプラットフォーム(PR TIMESなど)や自社メディアの運営

● PR TIMES が提携している他社メディアへのプレスリリース配信代行

● プレスリリース作成代行

● プレスリリースの効果測定

● タスク・プロジェクト管理ツールの「jooto」の運営

● 顧客対応(お問い合わせ、Q & A、アンケート、チャット対応)に関する情報を一元管理できるツールの「tayori」の運営

これらのうち、プレスリリースに関するサービスが収益の大部分を占めています

.

収益構成比率

PR TIMES は会計上、プレスリリース配信事業の単一セグメントとなっています。

2022年2月期通期の実績では

● 売上高:48億5400万円(2021年2月期と比べて28.9%増)

● 営業利益:18億3400万円(2021年2月期と比べて40.9%増)

● 売上高営業利益率:37.8%

● 純利益:12億8100万円(2021年2月期と比べて22.8%増)

PR TIMES の事業はインターネットを利用した情報サービスであり、

営業利益率が非常に高いのが特徴ですね♪

.

また、会計上ではプレスリリース配信事業に含まれていますが、サービス内容としては全く異なる jooto と tayori についても IR資料にわずかながら情報がありました。

.

2022年2月期通期の jooto の実績は

● 売上高:5600万円(売上高全体の1.2%)

● 営業利益:赤字(具体的な金額は不明)

.

2022年2月期通期の tayori の実績は

● 売上高:4000万円(売上高全体の0.8%)

● 営業利益:赤字(具体的な金額は不明)

.

決算短信の中でも、 jooto と tayori については、両サービスとも計画通りに伸びているものの、売上高への影響は限定的で、未だ投資フェーズが続いていると述べられています。

プレスリリースに特化したプラットフォームである PR TIMES を中心としたプレスリリースに関する事業が収益の柱であるとともに、

今後、 jooto と tayori が収益の第2、第3の柱となるまで成長できるかが注目されます

.

今回の決算の注目ポイント

2022年2月期4Q の決算資料の中で

● 2023年2月期は将来の収益を伸ばすための「投資期」と位置付ける

● これまで以上に PR TIMES、jooto、tayori、に大規模な広告宣伝費を投じる

● 将来に向けた大規模な投資によって2023年2月期通期で売上高59億5000万円(2022年2月期と比べて22.6%増)、営業利益16億円(2022年2月期と比べて12.8%減)、純利益11億500万円(2022年2月期と比べて13.8%減)の9期ぶりの増収減益を見込んでいる

以上のように述べられていました。

.

このことを踏まえて決算資料を見ていきましょ~♪

.

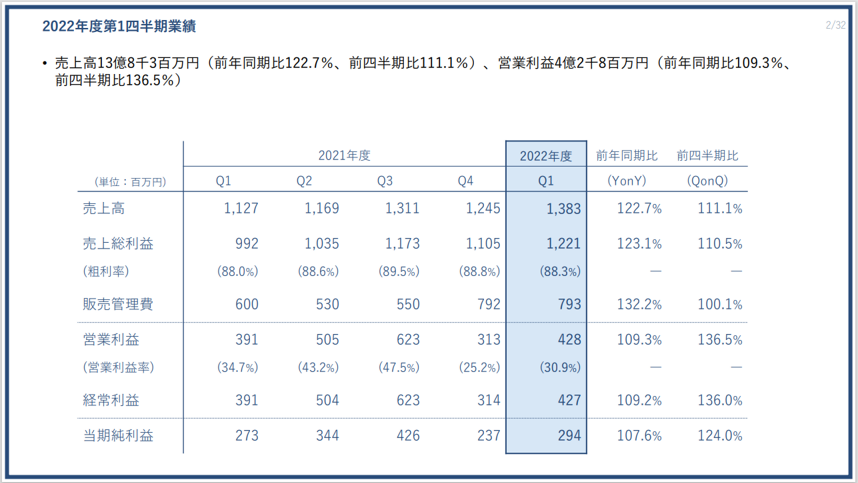

まずは業績です♪

● 売上高:13億8300万円(対前年同期比22.7%増、通期進捗率23.2%)

● 営業利益:4億2800万円(対前年同期比9.3%増、通期進捗率26.8%)

● 売上高営業利益率:30.9%

● 純利益:2億9400万円(対前年同期比7.6%増、通期進捗率26.6%)

.

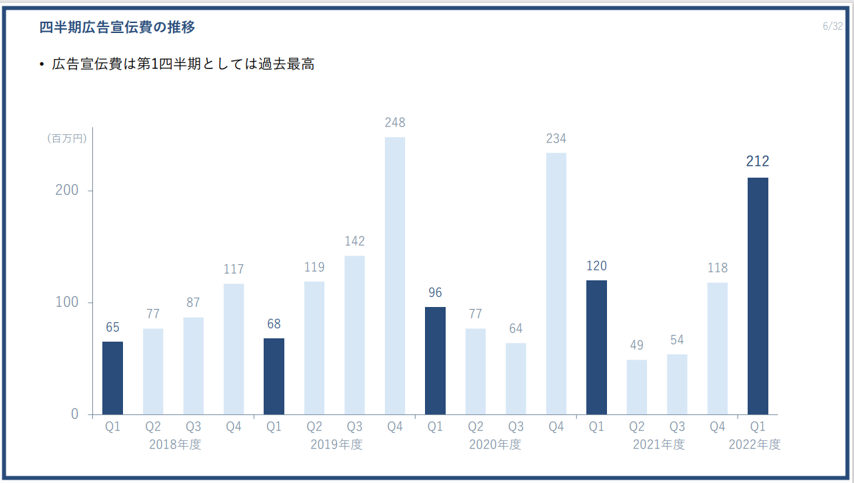

続いて広告宣伝費について見てみましょう

2022年2月期4Q の決算資料でも予告されていた通り、例年と比べて多額の広告宣伝費を費やすなど大規模な投資を行っていることが伺えます。

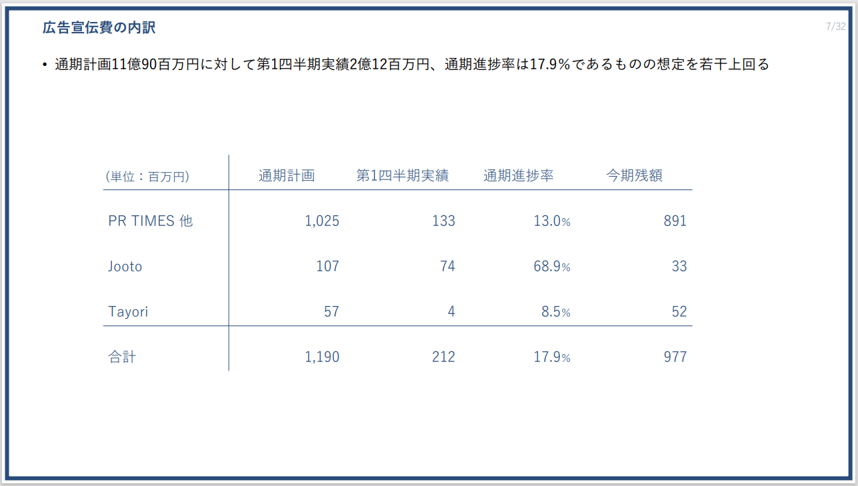

広告宣伝費全体では通期進捗率17.9%と、通期計画からすると広告宣伝費を十分に使えていないようにも見えます。

しかし2018年度~2019年度の実績を見ると、元々、年度の後半の方が広告宣伝費を費やす傾向があるようです。

2020年度~2021年度はコロナの影響も受けて、通常とは異なったと推定されます。

2022年度は、2020年度~2021年度に比べればコロナの影響も弱まり、2019年度以前に近づくと思われるので、今後はさらに積極的に広告宣伝費を費やすことが予想されます。

「広告宣伝費 ≠ コスト」

「広告宣伝費 = サービスを広めるための投資」

と私は捉えています

そんな中で、1Qでは jooto の広告宣伝費の通期進捗率が非常に高いことから

jooto を広めることに力を入れていたことが伺えます

.

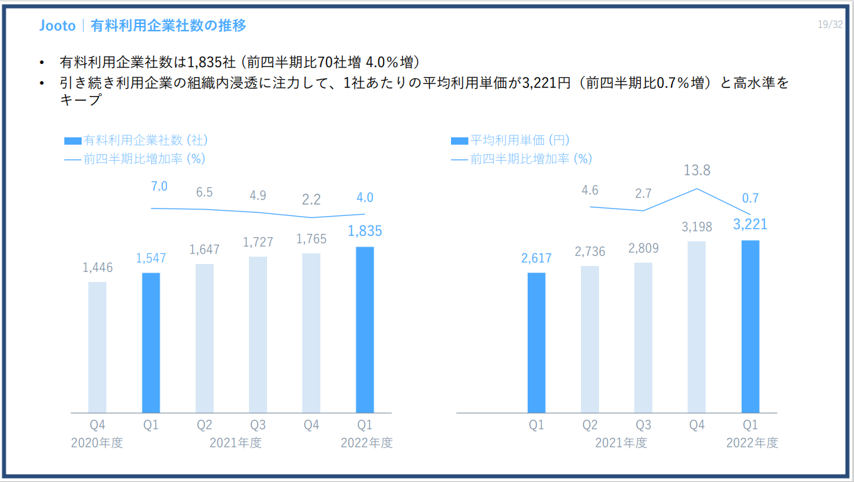

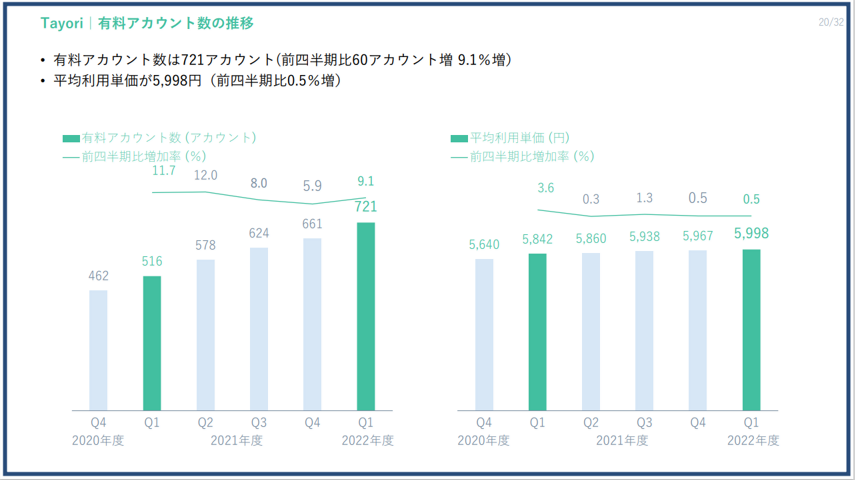

最後に jooto と tayori の状況を確認しましょう

jooto と tayori ともに有料アカウント数と平均利用単価が伸びています。

このようなサービスは一度使い始めれば、他の類似のサービスにコロコロ乗り換えるユーザーは少ないと思われます(携帯電話の通信事業者との契約同様に)

両サービスとも料金プランは月額または年額で契約するものですので、有料アカウント数を伸ばしていければ長期的・安定的に収益が見込めるものと思われます。

jooto と tayori が第2、第3の収益の柱となるまで成長すれば、

安定したキャッシュフローが期待できそうですね♪

.

今後の決算の注目ポイント

私は今後の決算では以下のことに注目しています♪

.

● 計画通り大規模な広告宣伝費を投下した結果、サービスの有料利用者数を増やすことが出来るか?

● 特に jooto の有料利用企業数と tayori の有料アカウント数を平均利用単価を維持しつつ伸ばすことが出来るか?

● 中期経営目標に掲げられたアメリカへの進出計画の進捗状況は?

.

これらのことに注目しながら PR TIMES の決算を追っていきます。

.

.

まとめ

PR TIMES の2023年2月期1Qの決算について分析致しました

.

● 2023年2月期通期では2022年2月期通期と比べて増収減益を予想しながらも、ひとまず2023年2月期1Q時点では対前年同期比で増収増益

● 計画通り大規模な広告宣伝費を費やしサービスを広めるための積極的な投資をしている

● 今後広告宣伝費をさらに増加させることが予想される

● 広告宣伝費を費やした結果、サービスの有料利用者数をどこまで伸ばせるかに注目

.

今後も PR TIMES の成長から目が離せません♪

.

ありがとうございました!!

コメント