【3482】ロードスターキャピタルの2023年12月期2Qの決算について分析致します

.

事業内容

まずはロードスターキャピタルの事業内容を簡単に紹介致します

.

● OwnersBook(貸付型):不動産特化型クラウドファンディング、ある事業者が不動産投資をする際に不特定多数の個人から資金を募り事業者に貸し付ける、資金を貸し付けた個人は貸付時の契約内容に従って利息・元本を回収する

● OwnersBook(エクイティ型):不動産特化型クラウドファンディング、ある不動産投資案件を不特定多数の個人に紹介し出資を募る、資金を出資した個人は不動産事業の収益と出資割合に応じて配当金を受け取る

● コーポレートファンディング事業:ロードスターキャピタルの自己資金を用いて投資用物件の購入・管理・運営・売却をする、管理運営中のインカムゲインと売却時のキャピタルゲインで収益を得る、都心の中規模オフィスビルを中心に投資をしている

● アセットマネジメント事業:投資用不動産の管理・運営を不動産投資家や物件所有者に代わって行う、管理・運営の代行手数料で収益を得る

● 不動産仲介業:不動産取引において売り手と買い手の間を仲介する、仲介手数料で収益を得る

● 不動産コンサルティング業:不動産投資家に対して所有物件に関する管理・運営・売買など様々な場面における助言・支援・提案など(=コンサルティング)を行う

事業内容を大まかに言うならば

従来からの不動産事業(不動産投資、管理運営代行業、仲介業、コンサルティング業)と、少額から投資可能な個人向けの不動産投資事業(クラウドファンディングという情報技術を活用して不特定多数の個人から短期間に資金を募ることで実現)との2本柱からなると言えそうです

.

不動産業と言うと様々な競合が存在します。

その中にあってロードスターキャピタルとしては

● 創業時から不動産事業の実績を積み上げることで取引先から得た信用

● 上場企業としての信用

● 安定的な財務基盤

● 不動産とITのスペシャリスト集団

● 不動産投資におけるクラウドファンディングの先駆者

● クラウドファンディングの許認可を得るには一定期間時間を要し参入障壁が高い

● 需要と供給、管理・運営の実態、市場の流動性、大手の不動産業者やREITとは競合しないなど、様々な観点から、投資先を「都心」「中規模ビル」中心にしている戦略性

● 不動産市況において不況が訪れた場合でもキャッシュが枯渇しない工夫(銀行からの資金の借り入れ期間の長期化、不動産売買以外にも不動産管理・運営によるインカムゲインや代行業やコンサルティング業など積み上げ型の安定的な収益源の確保)

● 意思決定を短時間で行える(不動産の専門家集団なので不動産価値評価が短時間で行える、クラウドファンディングを利用することで短時間で資金を募ることができる)

このような特徴を強みとしているそうです。

.

収益構成比率

ロードスターキャピタルは会計上、不動産関連事業の単一セグメントとなっています。

.

2022年12月期通期の実績では

● 売上高:236億3700万円(2021年12月期と比べて31.9%増)

● 営業利益:75億4500万円(2021年12月期と比べて34.3%増)

● 売上高営業利益率:31.9%

● 純利益:48億4300万円(2021年12月期と比べて39.7%増)

.

.

営業利益率が非常に高いことが特徴ですね♪

ちなみに不動産業で都心オフィスビルへの投資が得意だったり、または売上高の近い他社の売上高営業利益率は以下の通りです

【8934】サンフロンティア不動産:18.0%

【2337】いちご:18.3%

【3452】ビーロット:14.6%

【2998】クリアル:3.3%

.

.

今回の決算の注目ポイント

2022年12月期4Q の決算資料(2023年2月10日発表)や2022年12月期~2024年12月期の中期経営計画(2022年2月10日発表)で

● 中長期的には、コーポレートファンディング事業において自社で保有する不動産からのインカムゲインで販管費を賄えるよう自己保有資産残高を積み上げる(=安定収益源の積み上げ)

● アセットマネジメント事業において受託資産残高(AUM)を積み上げる(=安定収益源の積み上げ)

● OwnersBook における個人からの貸付額・出資額の増額とともに、案件の多様化・大型化を目指す(長期的には銀行など既存の金融機関に頼らない不動産投資市場における資金調達のプラットフォーマーとして地位を確立する)

● 投資先は都心の中規模オフィスビルを中心に据えながらも、チャンスがあればホテル、物流、再開発案件へも参入していく

● 2023年12月期通期で売上高293億4200万円(2022年12月期と比べて24.1%増)、営業利益81億1400万円(2022年12月期と比べて7.5%増)、純利益49億6500万円(2022年12月期と比べて2.5%増)の増収増益を見込んでいる

以上のように述べられていました。

.

また、前回の2023年12月期1Qの決算結果から、今回私は以下のことに注目しています。

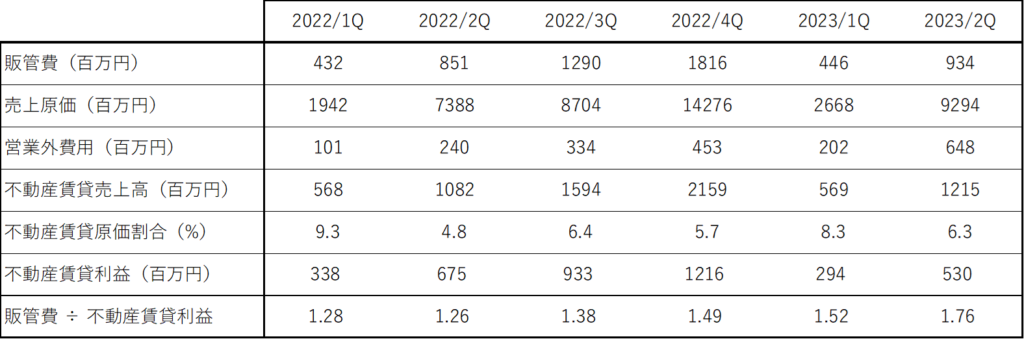

● 「販管費 ÷ 不動産賃貸利益」は低下しているか?(=販管費を不動産市況に左右されにくい事業によって賄える体制整備が進んでいるか?)

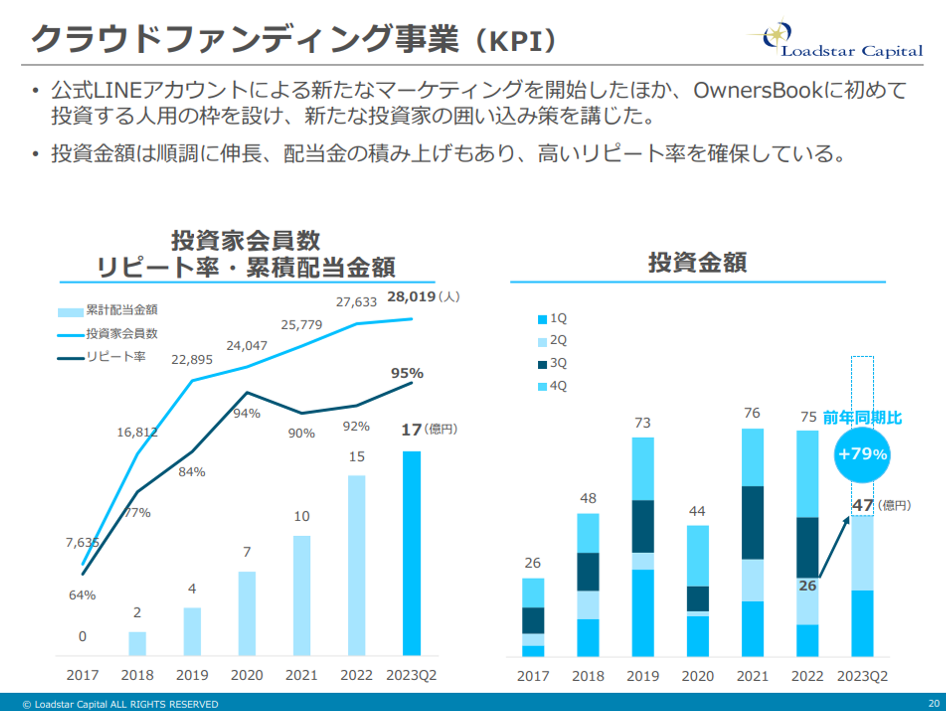

● OwnersBook における個人からの貸付額・出資額の増額とともに、案件の多様化・大型化は進んでいるか?(=長期ビジョンの実現に近づいているか?)

● 不動産市況をどのように分析しているか?(=短期的な業績を左右しうる)

.

このことを踏まえて決算資料を見ていきましょ~♪

.

まずは業績です♪

● 売上高:145億3600万円(対前年同期比7.3%増、通期計画進捗率49.5%)

● 営業利益:43億700万円(対前年同期比18.8%減、通期計画進捗率53.1%)

● 売上高営業利益率:29.6%

● 純利益:23億8300万円(対前年同期比32.3%減、通期計画進捗率48.0%)

1Q時点で通期計画進捗率が売上高、利益とも15%を下回っていましたから

今回の決算で進捗率が50%程度になったことで一安心ですね♪

現在は売上高の8割程度が投資用不動産の売却に依存しているため

各四半期の収益がバラつくのもやむを得ませんね♪

.

「販管費 ÷ 不動産賃貸利益」は

低下しているか見てみましょう♪

この表とグラフは決算短信や決算説明資料を元に私が作成したものですので

実際の値とは異なるかもしれないことをご了承下さい

「販管費 ÷ 不動産賃貸利益」が1以下ならば、販管費を不動産市況に左右されにくい収益によって賄える状態にあると考えられます。

つまり、仮に不動産市況の波によって収益が大幅に減少することがあっても、市況が回復するまでの間の会社経営そのものには差し支えない安定経営ができる状態を意味します。

今後も販管費に対して不動産賃貸利益を増加させるためにも

自己保有資産残高の積み上げが必要なようですね

.

.

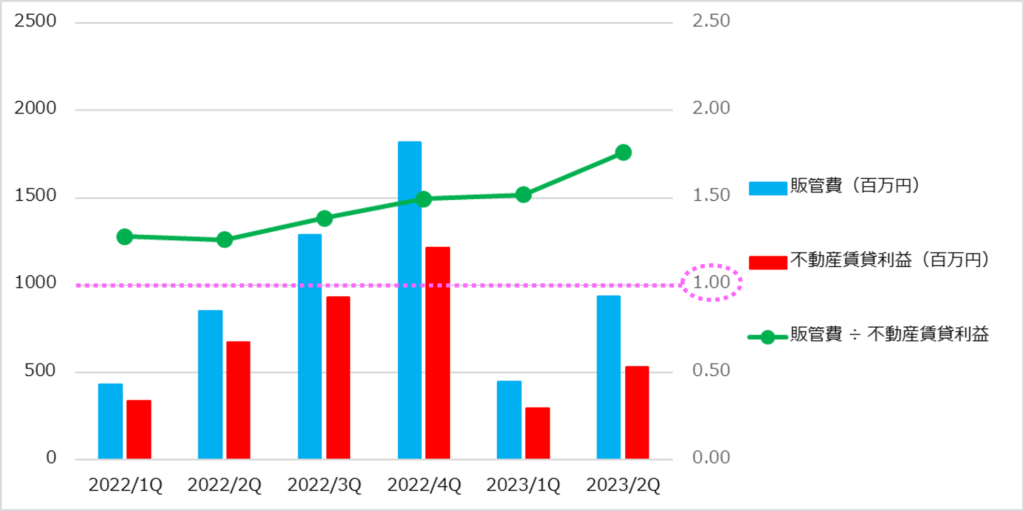

OwnersBook における個人からの貸付額・出資額の増額とともに、案件の多様化・大型化は進んでいるでしょうか?

個人からの投資額は対前年同期比では増額しています。

LINE公式アカウントの開設や OwnersBook に初めて投資をする人のための枠を設けるなど、新たな投資家獲得にも注力しているようです。

しかし、2018年~2022年を見ると増減を繰り返しながらも概ね横這いで、明らかな増加傾向とは言い難いです。

一般的に個人の資産運用は慎重に判断するものでしょうし、不動産投資のクラウドファンディングもスタートして間もないものです。

また、ロードスターキャピタルが思い描く不動産投資のクラウドファンディングのあり方も一時的な流行でなく、個人の資産運用の選択肢の一つとして長く社会に定着することだと推察します。

急激な増額は求めず、長期的に成長することを期待する方が良いのかもしれません。

10年、20年と長期的に成長していくことを期待したいですね♪

.

一方、クラウドファンディング事業の大型化・多様化については今回の決算発表の中ではあまり触れられていません。

中期経営計画(2022年2月10日発表)では2023年後半に新サービスを開始できる見通しとありますので、期待しましょう。

.

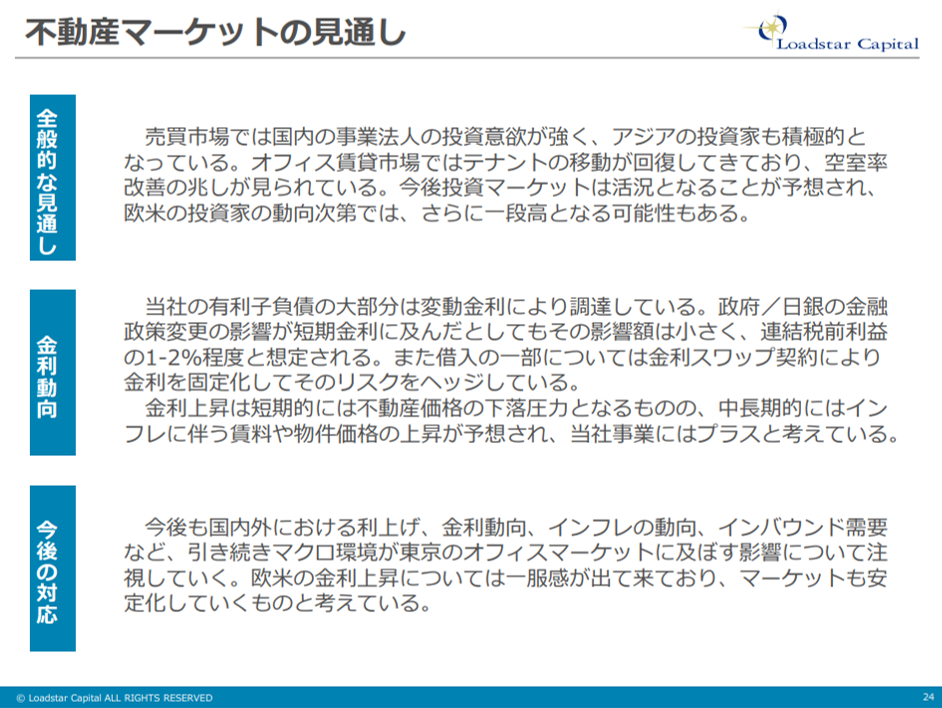

最後にロードスターキャピタルは

直近の不動産市況をどのように分析しているか確認しましょう‼

要約すると

● 不動産市況はさらに活況となり一段高となる可能性もある

● 仮に日銀の金融政策による金利上昇があったとしても業績へのマイナスは僅か、中長期的には業績に対してプラスに働くと予想している

以上のように不動産市況を分析しているようです。

不動産市況の見通しは1Qからさらにポジティブと見通しているようですね♪

.

今後の決算の注目ポイント

私は今後の決算では以下のことに注目しています♪

● 「販管費 ÷ 不動産賃貸利益」は低下しているか?(=販管費を不動産市況に左右されにくい事業によって賄える体制整備が進んでいるか?)

● OwnersBook における個人からの貸付額・出資額の増額とともに、案件の多様化・大型化は進んでいるか?(=長期ビジョンの実現に近づいているか?)

● 不動産市況をどのように分析しているか?(=短期的な業績を左右しうる)

.

これらのことに注目しながらロードスターキャピタルの決算を追っていきます。

.

.

まとめ

ロードスターキャピタルの2023年12月期2Qの決算について分析致しました

.

● 第1四半期時点での業績の通期計画進捗率は25%を大きく下回ったが、今回の決算で通期計画進捗率が50%程度に到達

● 「販管費 ÷ 不動産賃貸利益」が1を下回るためにも今後も更なる自己保有資産残高の積み上げが必要

● OwnersBook における個人からの貸付額・出資額の増額や案件の多様化・大型化については、急激な成長は求めず長期的に成長することを期待する方が良い

● ロードスターキャピタルとしては直近の不動産市況の見通しはポジティブ

.

今後もロードスターキャピタルの成長から目が離せません♪

.

ありがとうございました!!

コメント